Üle tüki aja on hea tõdeda, et lõpuks on valmis saanud uus perekonna-eelarve versioonin, mis on nüüd kõigile avatud ja loob paremad võimalused tulevikus edasi arendamiseks. Vanast andmebaasist andmeid üle ei tõstata, kuna see läheb liialt keerukaks ning kõik kes soovivad uut versiooni kasutada, peavad alustama otsast peale. Tulevikus on plaanis vanast versioonist loobuda ning kustutada ära kogu andmebaas. Kui kolite üle uuele versioonile ja soovite andmeid alles hoida, siis soovitan andmed eksportida excelisse 🙂

Blogi

Pere-eelarve – milleks ja kuidas?

Kas avastad mõnel kuul, et järgmise palgapäevani on veel nädala aega minna, kuid raha Sinu arveldusarvel on täiesti nulli sulanud? Taas võtad välja oma krediitkaardi või küsid lähisugulaselt väikese laenu. Kuidas sellist olukorda vältida?

Henry kaheksa soovitust neile, kes on püüdnud säästa, aga no ei tule välja

#Kogumispäeviku grupp Facebookis on pidevas kasvus. Kuna ka mina näen neid liitumistaotlusi, siis ei möödu vist päevagi, kui seal inimesi juurde tulemas ei oleks. Kui on mõni suurem kajastus, on neid kohe kümneid, kui mitte sadu. Seega, kas need, kes plaanivad samuti enda elu säästlikumalt kavandada ja Kogumispäevikuga koos asja ajada, on juba rongist maas? Absoluutselt mitte. Ongi hea, kui sa alles nüüd oled asjaga alustamas, sest nii nagu meie siin omast kogemusest näha võisime, on suvine säästmine pigem ulmefilmide maailma poole kanduv. Võimatu. Suvi on nüüd “õnneks” möödas.

Kuid me oleme võtnud septembri kui uuesti alustamise kuu. Teeme väikese restardi. Tuulutame mõtteid. Väga lihtne on vajuda tagasi vanadesse jälgedesse, sest seal ei pea sa mõtlema. Seal sa lihtsalt oled. Seal on küll soe, kuid su mugavus ja soojus sõltub kõik su rutiinist. Kui ühel päeval midagi peaks juhtuma, mis su mugavat elu raputab, pole sul enam midagi. Seega, hüppa kampa, et koos endale meelerahu tuua.

Mõtlesin, et ma tooks välja olulisimad punktid, mida ma aasta jooksul enda jaoks kogenud olen ning mis mind enim aidanud on:

- Sea endale eesmärk, mille jaoks sa säästa tahad. Lihtsalt emotsioonitu raha kõrvale tõstmine muudab ka säästetu kulutamise väga lihtsaks. Loo endale eesmärk ja kui see on näiteks – aasta lõpuks peab mul olema varutud 2000 eurot, siis jaga väikesteks eesmärkideks. Näiteks iga kuu panen ma säästuarvele 400 eurot.

Lihtne nipp, kuidas säästmine meeldivaks teha

“Tee säästmine nähtavaks ja meeldivaks,” soovitab harjumuste guru James Clear raamatus “Aatomharjumused”.

Meie aju on programmeeritud kordama tegevusi, mis pakuvad naudingut. Säästmine tähendab enamasti aga enese piiramist ja millestki meeldivast loobumist. Õigemini, millestki meeldivast loobumist praegu, selleks et tulevikus hüvesid nautida.

On nimelt ju teada-tuntud paradoks, et heade harjumuste valu tunneme koheselt, aga vilju nopime tulevikus, samas kui halbade harjumuste puhul tunneme vastupidi naudingut kohe ja valu kauges tulevikus.

Loe edasi: https://raha.geenius.ee/rubriik/eneseareng/lihtne-nipp-kuidas-saastmine-meeldivaks-teha/

Kuidas elektrikuludelt kokku hoida?

Igapäevased säästupraktikad nagu kardinatega toatemperatuuri reguleerimine või nõude külma veega pesemine on küll olulised ning neid tuleb kas igapäevaselt kasutusele võtta või nende praktiseerimist kinnistada, ent nende kajastumine elektriarvel on vähemärgatav. Suurtest rahaneelajatega võitlemine motiveerib.

Eesti kodude energiatarbimine üha kasvab. Tihti on see aga küllaltki priiskav ning säästupotentsiaal on suur, kirjutab nullkulutaja Maryliis Teinfeldt ning annab 13 kasulikku nippi, kuidas elektrikuludelt säästa.

Loe edasi: https://raha.geenius.ee/rubriik/uudis/kuidas-elektrikuludelt-kokku-hoida/

Hoia raha kokku kolme-päeva-reeglit järgides. Kuidas see käib?

Rahakott tühi, riidekapp täis, kuid selga pole ikka mitte midagi panna. Tuleb tuttav ette?

Greenpeace’i poolt 2017. aastal korraldatud globaalse uuringu tulemused näitasid, et 60% vastanutest omavad rohkem rõivaid ja aksessuaare, kui nad kunagi kanda jõuavad. Tuleb ju tuttav ette, et kuu lõpus on raha otsas, riidekapp on riideid täis, kuid selga pole ikka mitte midagi panna?

Paljud vastanutest leidsid, et nad kulutavad rohkem raha, kui nad endale lubada saavad. Samuti selgus uuringust, et peamisteks mõjutajateks, miks inimesed ostavad üha rohkem, on sotsiaalmeedia ja poodide allahindlused.

Continue reading “Hoia raha kokku kolme-päeva-reeglit järgides. Kuidas see käib?”

Kuidas leida kulutamise ja säästmise vahel tasakaal?

Raskesti teenitud raha meelitab seda kiiresti ka kulutama, sest miks lükata õnne ja mugavust homsesse, kui on võimalik nautida elu juba täna. Kui aga tuleviku-sina saaks ajas tagasi rännata ja sulle midagi öelda, kohustaks ta sind esimese asjana iga kuu osa palgast säästma. Nii saad soovitud elustiili jätkata ka siis, kui ühel päeval sul praegust sissetulekut enam ei ole.

Nii nagu paljude asjade puhul siin maailmas tuleb ka kulutamise ja säästmise vahel leida mõistlikkuse piir. See on tase, mis ühest küljest ei hoia tagasi su igapäevaelu, ent on siiski piisav, et saavutada finantsiliselt näiteks muretu pensionipõlv.

Et saada üldse aimu, kui palju oleks vaja kulutamise ja säästmise tasakaalu reguleerida, tuleks jõuda kõigepealt selgusele summas, milleni soovitakse kindla ajavahemiku lõpuks jõuda. Ütleme, et minu eesmärk on säästa ja investeerida järgmise 30 aastaga nõnda palju, et 65. eluaastaks oleks mul olemas 50 000 eurot.

Siin tuleb mõistagi arvestada nähtamatu vaenlase ehk inflatsiooniga. Kui eeldada näiteks, et kaupade ja teenuste hinnatõus on järgmise 30 aasta jooksul keskmiselt 2% aastas, kujuneks 50 000 euro ostujõud tegelikult ligikaudu poole väiksemaks. Teisisõnu peaksin sihiks seadma umbes 100 000 eurot, kui soovin olla 30 aasta pärast sellisena tunnetatavas rahalises seisus, nagu mul on praegu tunnetus 50 000 euro puhul.

Lihtne matemaatika ütleb, et kui raha ainult koguda, siis jõuan sellise tulemuseni juhul, kui panen iga kuu kõrvale ligikaudu 280 eurot. Investeerimine aitab aga koormat tunduvalt kergendada. Võttes aluseks eelduse, et suudan leida väärtpaberid, millesse paigutatud raha kasvab keskmiselt 5% aastas (nii palju on maailma aktsiaturg tõusnud aastas keskmiselt viimase 30 aasta jooksul), peaks piisama, kui säästan 110 eurot kuus. Kõiki neid arvutusi saab isiklike eesmärkidega läbi proovida näiteks siin.

Selgita välja, kuhu raha läheb

Järgmiseks uuri oma kulutusi. Need on inimese eri eluetappides erinevad, kuid lühemas plaanis peaksid regulaarsed väljaminekud olema siiski üsna ettenähtavad selleks, et järeldada, millised on korduvad hädavajalikud kulutused. Peab ju eluaseme, söögi-joogi, igakuiste arvete, meelelahutuse jm jaoks olema raha alati olemas. Kui lahutada see summa regulaarsest sissetulekust, saamegi vabalt kasutatava raha.

Juhul kui vabalt kasutatava raha summa ületab summat, mis on vaja pikaajalise eesmärgi saavutamiseks igal kuul investeerida, on tasakaalupunkt leitud. Ja kui sul õnnestub investeerida kavandatust isegi rohkem, saad seada ka lõppeesmärgi kõrgemale.

Puudujäägi korral tuleks seevastu süveneda regulaarsetesse väljaminekutesse põhjalikumalt, kirjutades need kasvõi rida-realt paberile või Excelisse. Tänu sellele võivad ilmneda kategooriad, mille osakaal osutub sulle üllatuseks, või kulud, mis ei õigusta ennast. Näiteks mina tühistasin hiljaaegu igakuise 15-dollarilise audioraamatu tellimuse. See on küll praktiline teenus, kuid tegelikult ei kasutanud ma seda kuigi tihti, kuna podcast’ide valik on muutunud rikkalikuks.

Võimaluse korral tasub vaadata täpsemalt iga kuluallikat ja küsida endalt, kas näiteks TV-paketis on kõiki tellitud kanaleid vaja või kas ettenähtud mobiilse andmeside maht ikka kulub ära. Äkki saad hakkama odavama teenusega või pakub konkurent sarnaste võimaluste juures soodsamat lahendust?

Kulusid aitavad allapoole tuua ka alternatiivid. Näiteks võib kütusekulu vähendamiseks aeg-ajalt kasutada auto asemel ühissõidukit, muidugi juhul, kui elukorraldus ja teenuse kättesaadavus seda võimaldavad.

Mina usun, et kokkuhoiuga ei maksa minna üle piiri, keelates endale mälestusi või kogemusi, mis võiksid jääda pikaks ajaks teenima n-ö emotsionaalset dividendi. Juhul kui peaks tõesti tekkima küsimus, kas valmistada reisil kohaliku toidukultuuri nautimise asemel oma Airbnbi kaudu üüritud korteris õhtusöök ise – ja panna säästetud 20 eurot tulevikuks kasvama –, siis peaks hakkama pigem mõtlema, kuidas oma sissetulekut suurendada.

Isegi kui sul on võimalik säästa kavandatust suuremaid summasid, ei maksa investeerida kogu ülejäävat raha. Igapäevakulutusteks on mõistlik hoida arveldusarvel mõne kuupalga jagu finantspuhvrit, millega katta puhkusereisi kulu või ootamatud väljaminekud, näiteks sõiduki remont. Nõnda on väiksem tõenäosus, et sul tuleb sirutada käsi oma investeerimisportfelli, kuhu on raha paigutatud pikaajaliste eesmärkidega ja mille sisu müügiga võid sattuda ebasoodsale ajale.

Püsimine valitud teel

Kui oled püstitanud endale eesmärgi ja leidnud selleks ka raha, kerkib kolmanda olulise teemana üles jätkusuutlikkuse küsimus. Kuidas jääda truuks plaanile, mille viljad on loodud nautimiseks alles mõnekümne aasta pärast?

Eelistan ise LHVs kasutada kahte kontot: ühele laekub mu töötasu ja sellelt teen ka kulutusi, teine on mõeldud säästmiseks ja investeerimiseks. Säästmiskonto raha on mu igapäevasest vaateväljast eemal, mis ühest küljest distsiplineerib ja teisest küljest on mul nii võimalik lihtsamini lähtuda põhikontolt makseid tehes ainult selle konto jäägist. Muide, LHVs saad anda oma kontodele nime, mis aitab neid tegevuse alusel hõlpsasti eristada ja hoida sihte selgemini silme ees.

Kõrvale pandud raha jääb ootama sobivat võimalust investeerida mõnda ettevõttesse. Kellel aga puuduvad aeg või teadmised üksikute väärtpaberite väljasõelumiseks, see võib tugineda näiteks kolmanda samba pensionifondidele või LHV Kasvukontole. Nende kahega saab pikaajalisse plaani tuua juurde järjepidevust, sõlmides püsimaksekorralduse lepingu ja muutes investeerimise automaatseks protsessiks. Pank kannab ettenähtud summad sinu valitud fondidesse ja kui sul tekib vajadus plaani muuta või raha välja võtta, saad selleks iga kell pangale korralduse anda.

Kui su säästud on juba aktsiates, fondides või võlakirjades, on kogunenud varanatukese kulutamise kiusatus väiksem. Samas ei tohiks see tekitada hirmu olukordade ees, kui tekib möödapääsmatu vajadus sääste kasutada, sest aktiivselt kaubeldavasse instrumenti tehtud investeeringu saad soovi korral alati tagasi rahaks pöörata.

Valemi kõige tähtsam osa

Igati mõistetavalt ei saa eeldada, et kulutamise ja säästmise vahel tasakaalu leidmisel määratakse eesmärk kindlaks järgmiseks mitmekümneks aastaks ning hoitakse sellest mis tahes tingimusel kümne küünega kinni. Elu on selleks liiga ettearvamatu. Kindlasti seisab ees päevi, mil raha kulub muuks tarbeks ja kõrvale ei saa panna midagi panna, aga tuleb ka aegasid, mil saab – vastupidi – lubada endale kõrgemat säästmismäära.

Kõige olulisem on võtta sellest loost kaasa teadmine, et säästmine peaks kujunema üheks nii-öelda lisaväljaminekuks juba inimese esimesest palgapäevast alates. Isegi kui kahekümnendates eluaastates ei pruugi sissetulek anda võimalust säästa kuigi suuri summasid, aitab see juurutada harjumust, millega tulude kasvades suurema tõenäosusega jätkatakse.

Siit koorub varakult alustamise teine põhjus: nimelt näeme investeerimistootlikkuse tegelikku jõudu alles pikaajalise horisondi lõppfaasis. Tulles tagasi minu finantsplaani juurde, peaksin olema esimese kümne aastaga suutnud koguda 17 000 eurot. Üheteistkümnendal aastal aitaks investeeringute ainult 5% tootlus seda kasvatada 850 euro võrra. Kui aga hüpata 29. aastasse, mil minu säästud on eeldatavalt kasvanud 86 000 euroni, tähendaks 5% tootlus aastaga juba tervelt 4300eurost lisa.

Kui tuleviku ennustamine on muidu võimatu ülesanne, siis ühte asja oskame kõik üsna kindlalt ette näha: varem või hiljem läheb vaja suurt summat kas kodu soetamiseks või pensioniea nautimiseks. Mida varem võtad oma tuleviku-sina vajadused sihikule, seda lihtsam on tänapäeva-sinul panna raha kõrvale ja samal ajal nautida kõike seda, mida elul on pakkuda praegu.

LHV pensionifonde valitseb AS LHV Varahaldus. Tutvu LHV fondide prospektiga ja põhiteabega lhv.ee ning pea nõu asjatundjaga.

Allikas: https://fp.lhv.ee/news/newsView?locale=et&newsId=5408051

Kui palju peaksid lastele taskuraha andma?

Lastega peredes võib üheks kuluallikaks olla ka taskuraha andmine. Seda tehes õpivad nad rahaga ringi käima ning saavad juba varakult aimu selle tähtsusest. Kui palju ja mille alusel aga seda jagada? Verywellfamily.com on välja toonud mõned ideed, millest juhinduda.

Loe edasi: https://raha.geenius.ee/rubriik/kokkuhoid/kui-palju-peaksid-lastele-taskuraha-andma/

Elektrikulu kalkulaator

Kalkulaator võimaldab välja arvutada seadme energiakulu maksumust, koos kõigi muude tasudega.

Elektrihind on kõikuv ja süsteem arvutab sisestatud väärtuste põhjal tulemuse. See on lõpphind koos kõigi maksude, aktsiiside, taastuvenergia- ja võrguteenustasudega.

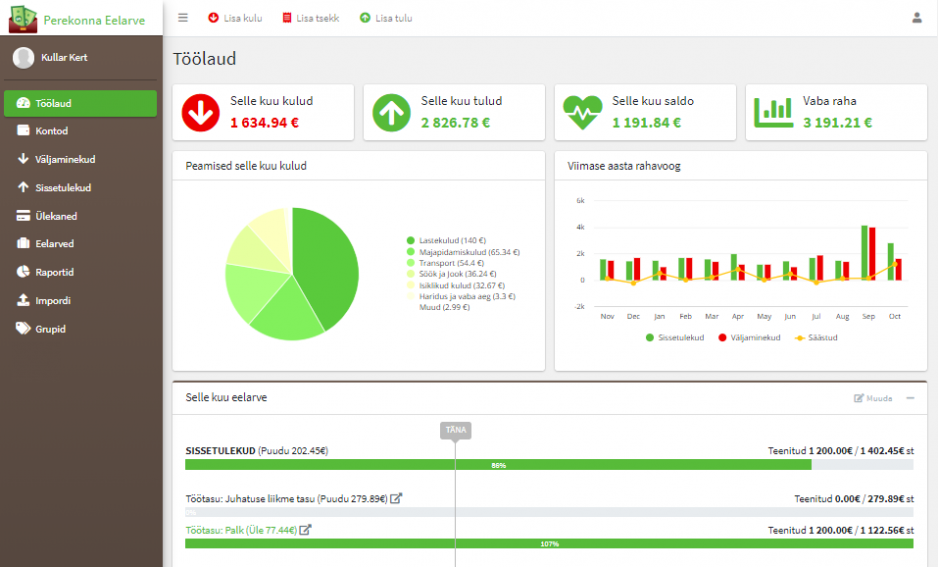

Kuidas hoida pere-eelarve kontrolli all?

Pere eelarve planeerimine igapäevaste kulude katmiseks ei pruugi olla lihtne tegevus. Eriti juhul, kui peres on ka järelkasv võrsumas. Selleks, et suurenenud kulusid kontrolli all hoida, proovi neid Discover portaali poolt soovitatud nippe.

Planeeri toidukordi

Loe edasi: https://raha.geenius.ee/rubriik/kokkuhoid/kuidas-hoida-pere-eelarve-kontrolli-all/